استمارات الضرائب

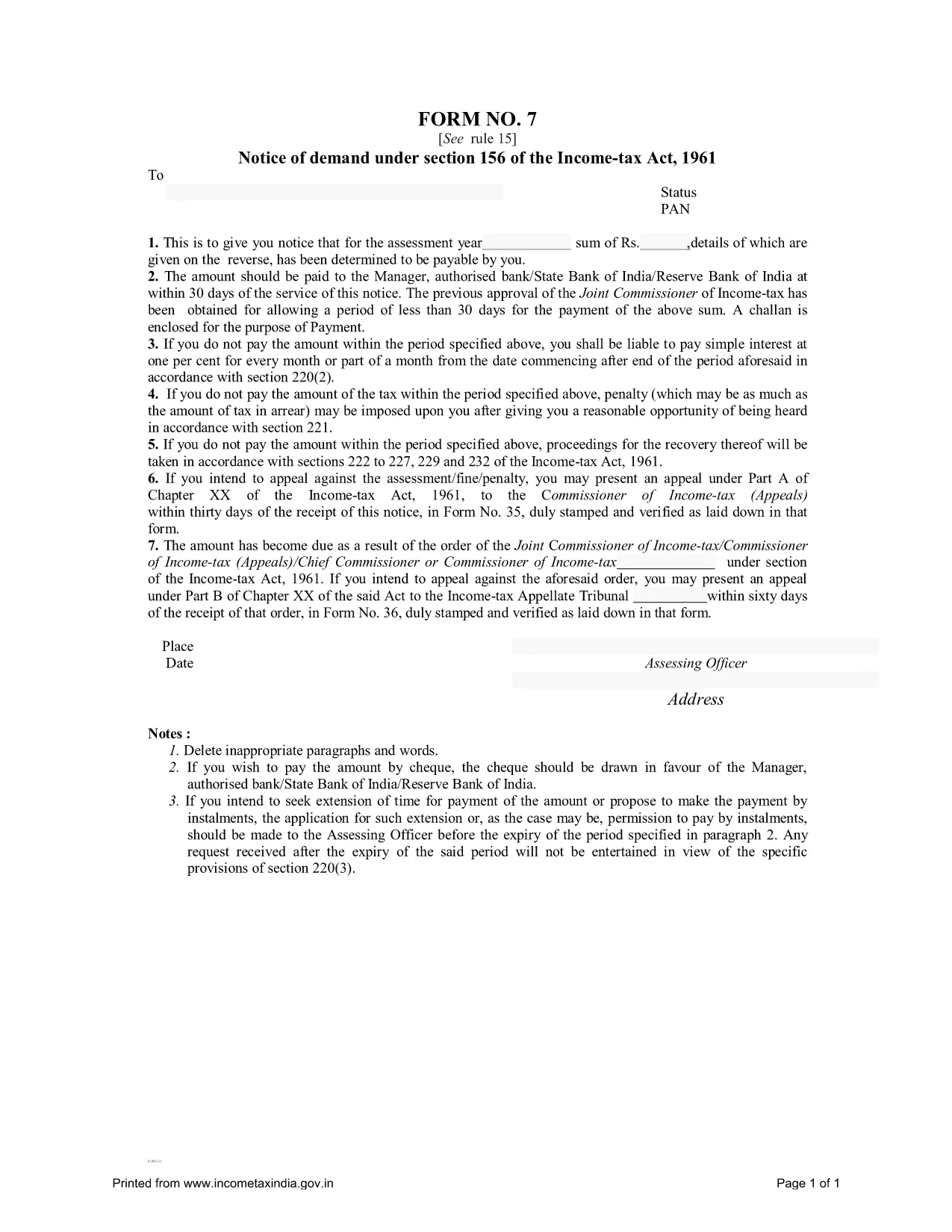

الاستمارة 7 هو أحد نماذج الضرائب التي تعد مستندات تُستخدم للإبلاغ عن معلومات حول دخل الفرد أو الشركة، والخصومات، والالتزامات الضريبية إلى هيئة الضرائب ذات الصلة. هذه النماذج ضرورية للامتثال لقوانين الضرائب والوفاء بالالتزامات الضريبية. تختلف النماذج الضريبية حسب البلد والمتطلبات الضريبية المحددة المعمول بها. فيما يلي بعض الأنواع الشائعة من النماذج الضريبية:

نماذج الضرائب الفردية: يستخدم دافعو الضرائب الأفراد هذه النماذج للإبلاغ عن دخلهم الشخصي والمطالبة بالخصومات والائتمانات والإعفاءات. تتضمن الأمثلة نموذج 1040 في الولايات المتحدة أو نموذج إقرار ضريبة التقييم الذاتي في المملكة المتحدة.

نماذج ضريبة الأعمال: يتم استخدام نماذج ضريبة الأعمال من قبل الشركات أو الشراكات أو الأفراد العاملين لحسابهم الخاص للإبلاغ عن دخل أعمالهم ونفقاتهم والمعلومات الأخرى المتعلقة بالضرائب. تتضمن الأمثلة نموذج الجدول C (الربح أو الخسارة من الأعمال) في الولايات المتحدة أو نموذج CT600 (الإقرار الضريبي للشركة) في المملكة المتحدة.

نماذج ضريبة الرواتب: يستخدم أصحاب العمل هذه النماذج للإبلاغ عن الأجور والرواتب والضرائب المحتجزة من رواتب موظفيهم. تشمل الأمثلة نموذج W-2 في الولايات المتحدة أو نموذج P60 في المملكة المتحدة.

نماذج ضريبة المبيعات: تستخدم الشركات نماذج ضريبة المبيعات للإبلاغ عن ضريبة المبيعات المحصلة على السلع أو الخدمات الخاضعة للضريبة وتحويلها. تختلف نماذج ضريبة المبيعات المحددة حسب الولاية القضائية.

نماذج ضريبة القيمة المضافة (VAT): تُستخدم نماذج ضريبة القيمة المضافة في البلدان التي تفرض ضريبة القيمة المضافة للإبلاغ عن ضريبة القيمة المضافة المحصلة على المبيعات وتحويلها والمطالبة بأرصدة ضريبة القيمة المضافة على المشتريات. تتضمن الأمثلة نماذج إقرارات ضريبة القيمة المضافة المستخدمة في العديد من البلدان.

نماذج الضرائب المقدرة: تُستخدم نماذج الضرائب المقدرة للإبلاغ عن الضرائب المقدرة ودفعها على الدخل الذي لا يخضع للاقتطاع، مثل دخل العمل الحر أو دخل الاستثمار.

هذه مجرد أمثلة قليلة على الأشكال الضريبية العديدة التي قد تكون موجودة. تعتمد النماذج المحددة المطلوبة على قوانين ولوائح الضرائب في بلدك أو نطاق سلطتك القضائية. من المهم الرجوع إلى إرشادات مصلحة الضرائب أو طلب المشورة المهنية لتحديد النماذج التي تنطبق على حالتك.