Føderale skatteformularer

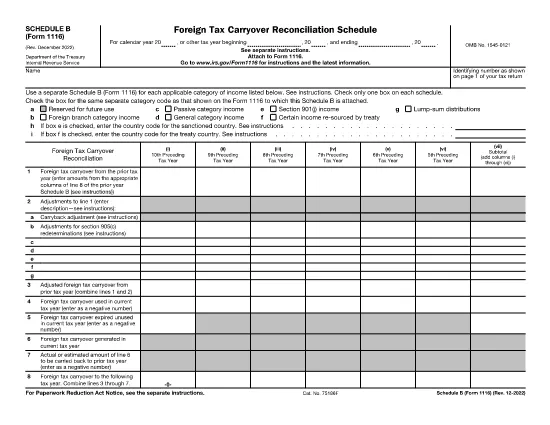

Form 1116 Planlægning B er en af føderale skatteformularer, der er dokumenter, der bruges til at indberette og indgive føderale indkomstskatter til Internal Revenue Service (IRS) i USA. Disse formularer bruges af enkeltpersoner, virksomheder og organisationer til at rapportere deres indkomst, fradrag og andre relevante oplysninger, der er nødvendige for at beregne deres føderale skattepligt.

Den mest almindeligt anvendte føderale skatteformular er formular 1040, som bruges af individuelle skatteydere til at indberette deres personlige indkomstskat. Andre almindeligt anvendte formularer omfatter formular 1065 for partnerskaber, Formular 1120 for virksomheder og Formular 990 for skattefritaget organisationer.

Føderale skatteformularer kræver typisk, at skatteyderne rapporterer forskellige indkomstkilder, såsom løn, løn og drikkepenge, samt indkomst fra investeringer, udlejningsejendomme og andre kilder. Formularerne giver også skatteyderne mulighed for at kræve fradrag og kreditter for forskellige udgifter, såsom velgørende bidrag, renter på realkreditlån og sundhedsudgifter.

Det er vigtigt at indsende føderale skatteformularer nøjagtigt og til tiden, da undladelse af at gøre det kan resultere i bøder og renteudgifter fra IRS.