فرم های مالیاتی

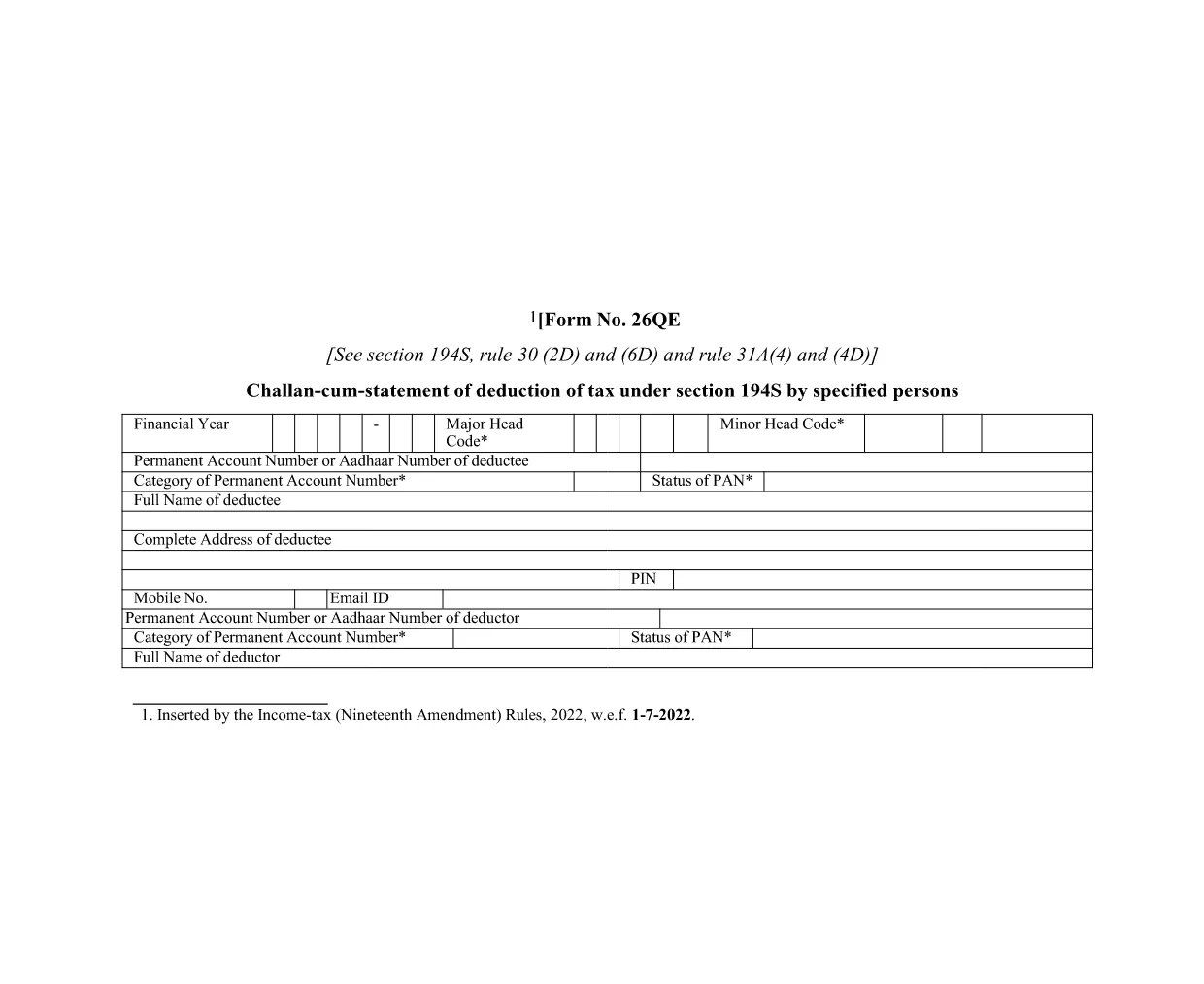

فرم 26QE یکی از فرمهای مالیاتی است که اسنادی است که برای گزارش اطلاعات مربوط به درآمد، کسورات و بدهی مالیاتی یک فرد یا کسبوکار به اداره مالیاتی مربوطه استفاده میشود. این فرم ها برای رعایت قوانین مالیاتی و انجام تعهدات مالیاتی ضروری هستند. فرم های مالیاتی بسته به کشور و شرایط خاص مالیاتی موجود متفاوت است. در اینجا چند نوع رایج از فرم های مالیاتی آورده شده است:

فرمهای مالیاتی فردی: مالیاتدهندگان فردی از این فرمها برای گزارش درآمد شخصی خود و مطالبه کسورات، اعتبارات و معافیتها استفاده میکنند. نمونهها عبارتند از فرم 1040 در ایالات متحده یا فرم اظهارنامه مالیاتی خود ارزیابی در بریتانیا.

فرمهای مالیات کسب و کار: فرمهای مالیات کسبوکار توسط شرکتها، شراکتها یا افراد خوداشتغال برای گزارش درآمد، هزینهها و سایر اطلاعات مربوط به مالیات کسبوکار استفاده میشود. به عنوان مثال می توان به فرم جدول C (سود یا زیان کسب و کار) در ایالات متحده یا فرم CT600 (بازگشت مالیات شرکت) در بریتانیا اشاره کرد.

فرمهای مالیات حقوق و دستمزد: این فرمها توسط کارفرمایان برای گزارش دستمزد، حقوق و مالیاتهای کسر شده از چک حقوق کارمندانشان استفاده میشود. به عنوان مثال می توان به فرم W-2 در ایالات متحده یا فرم P60 در انگلستان اشاره کرد.

فرمهای مالیات فروش: فرمهای مالیات بر فروش توسط کسبوکارها برای گزارش و پرداخت مالیات بر فروش جمعآوریشده بر روی کالاها یا خدمات مشمول مالیات استفاده میشود. فرمهای مالیات فروش خاص بسته به حوزه قضایی متفاوت است.

فرمهای مالیات بر ارزش افزوده (VAT): فرمهای مالیات بر ارزش افزوده در کشورهایی استفاده میشود که مالیات بر ارزش افزوده را برای گزارش و پرداخت مالیات بر ارزش افزوده جمعآوریشده از فروش و مطالبه اعتبار مالیات بر ارزش افزوده برای خریدها اعمال میکنند. به عنوان مثال می توان به فرم های اظهارنامه مالیات بر ارزش افزوده که در بسیاری از کشورها استفاده می شود اشاره کرد.

فرمهای مالیاتی تخمینی: فرمهای مالیات تخمینی برای گزارش و پرداخت مالیاتهای تخمینی بر درآمدی که مشمول کسر کسر نمیشود، مانند درآمد خوداشتغالی یا درآمد سرمایهگذاری، استفاده میشود.

اینها تنها چند نمونه از اشکال مالیاتی متعددی است که ممکن است وجود داشته باشد. فرم های خاص مورد نیاز به قوانین و مقررات مالیاتی در کشور یا حوزه قضایی شما بستگی دارد. مهم است که با دستورالعمل های سازمان مالیاتی مشورت کنید یا به دنبال مشاوره حرفه ای باشید تا مشخص کنید کدام فرم ها برای وضعیت شما قابل اجرا هستند.