Formulaires fiscaux fédéraux

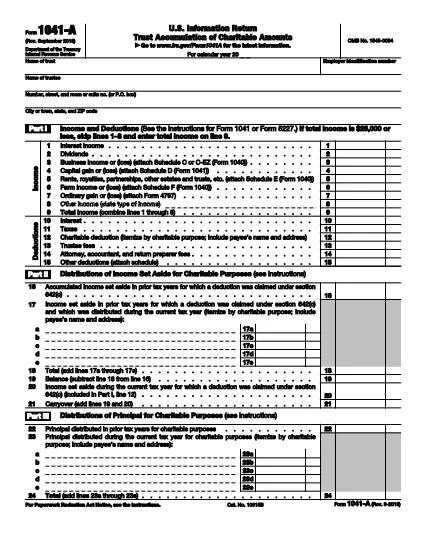

Formulaire 1041-A est l'un des formulaires fiscaux fédéraux qui sont des documents utilisés pour déclarer et déposer les impôts fédéraux sur le revenu auprès de l'Internal Revenue Service (IRS) aux États-Unis. Ces formulaires sont utilisés par les particuliers, les entreprises et les organisations pour déclarer leurs revenus, déductions et autres informations pertinentes nécessaires au calcul de leur obligation fiscale fédérale.

Le formulaire fiscal fédéral le plus couramment utilisé est le formulaire 1040, qui est utilisé par les contribuables individuels pour déclarer leur impôt sur le revenu des personnes physiques. D'autres formulaires couramment utilisés incluent le Formulaire 1065 pour les partenariats, le Formulaire 1120 pour les sociétés et le Formulaire 990 pour les organisations exonérées d'impôt.

Les formulaires fiscaux fédéraux exigent généralement que les contribuables déclarent diverses sources de revenus, telles que les salaires, les traitements et les pourboires, ainsi que les revenus provenant des investissements, des immeubles locatifs et d'autres sources. Les formulaires permettent également aux contribuables de demander des déductions et des crédits pour diverses dépenses, telles que les contributions caritatives, les intérêts hypothécaires et les dépenses de santé.

Il est important de produire les formulaires fiscaux fédéraux avec précision et à temps, car ne pas le faire peut entraîner des pénalités et des frais d'intérêt de la part de l'IRS.