納税フォーム

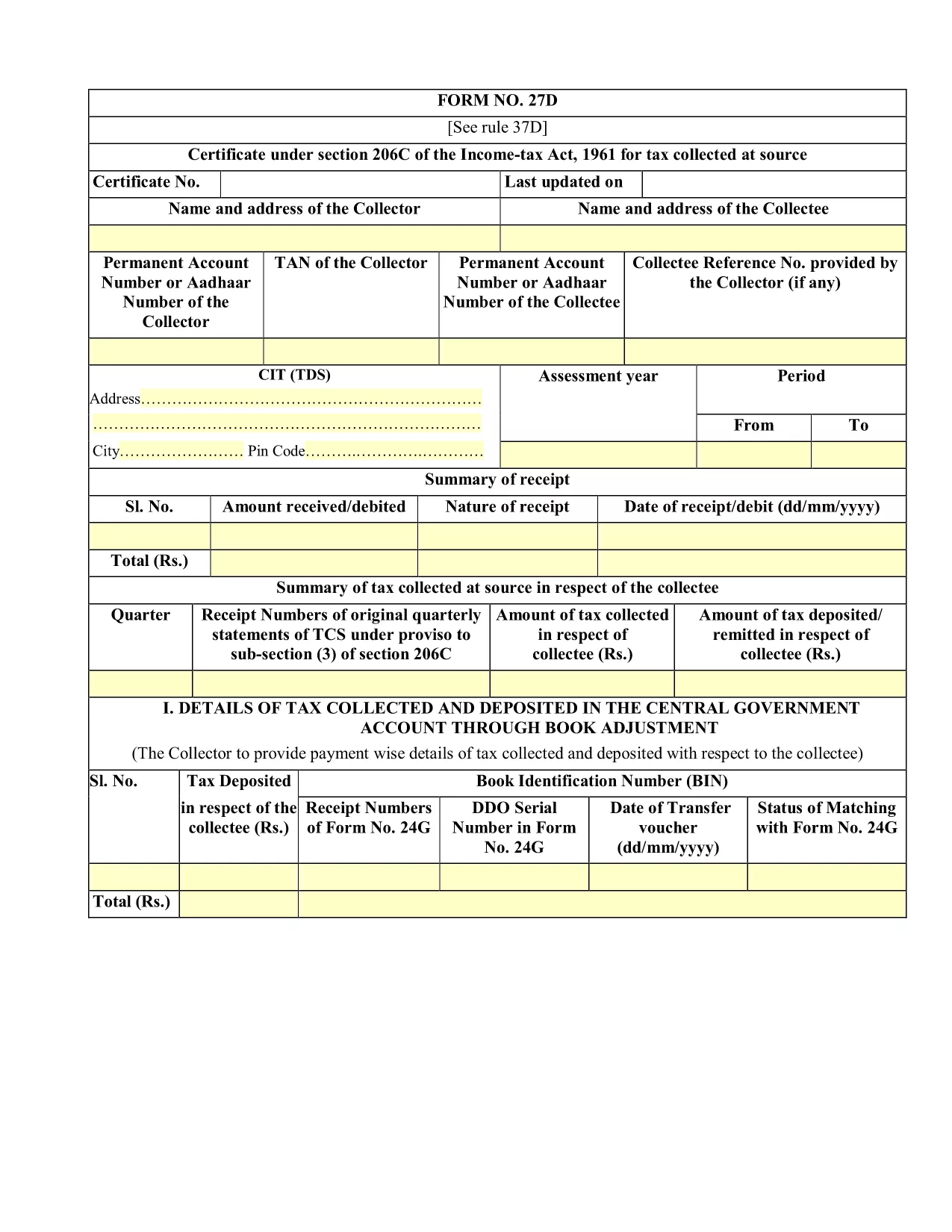

フォーム27D は税務フォームの 1 つで、収入、控除、納税義務を関連税務当局に報告するために使用される文書です。これらのフォームは納税申告プロセスの重要な部分であり、個人や企業が税法を遵守し、納税義務を正確に計算していることを確認するために使用されます。

必要な特定の納税フォームは、個人の申告状況、収入源、国の税法などの要因によって異なります。ただし、一般的な納税フォームのいくつかを次に示します。

個人所得税フォーム: 米国の1040 シリーズなどのフォームが使用されます。個人が自分の収入を報告し、控除や控除を申請し、納税額を計算するために使用します。

事業税フォーム: 個人事業主、パートナーシップ、法人、自営業者などの企業は、収入、支出、未払いの税金を報告するためにさまざまなフォームを提出する必要がある場合があります。例としては、スケジュール C (事業による損益) やフォーム 1120 (米国法人所得税申告書) などがあります。

雇用税フォーム: 雇用主は従業員の賃金を報告し、給与税を源泉徴収して納付する必要があります。この目的には、W-2 (賃金および納税申告書) や 941 (雇用主の四半期連邦税申告書) などのフォームが使用されます。

投資および退職口座フォーム: これらのフォームは、投資収益、キャピタルゲイン、損失、退職口座からの拠出金および分配金を報告するために使用されます。例には、フォーム 1099-DIV (配当金および分配) および フォーム 5498 (IRA 貢献情報)。

相続税および贈与税のフォーム: 人が亡くなった場合、または重要な贈与を行った場合は、フォーム 706 などの特定のフォームが必要です。 a> (米国遺産 (および世代間移転) 納税申告書) およびフォーム 709 (米国贈与 (および世代間譲渡)) Skipping Transfer) Tax Return) は、適用される相続税や贈与税の報告と計算に使用されます。

税法と形式は時間の経過とともに変更される可能性があることに注意することが重要です。そのため、個人および企業は、現在の要件を確実に遵守するために、関連する税務当局に相談するか、税務の専門家にアドバイスを求める必要があります。