Skatteformulär

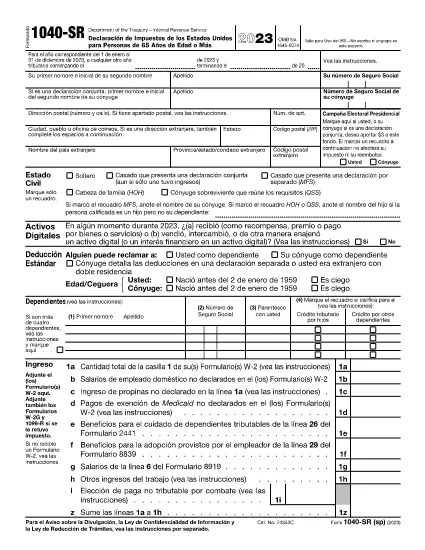

Form 1040-SR (SP) är ett av skatteformulären som är dokument som används för att rapportera inkomst, avdrag och skatteskuld till relevant skattemyndighet. Dessa formulär är en viktig del av skatteanmälan och används för att säkerställa att individer och företag följer skattelagstiftningen och exakt beräknar sina skatteförpliktelser.

De specifika skatteformulär som krävs kan variera beroende på faktorer som en individs ansökningsstatus, inkomstkällor och landets skattelagar. Men här är några vanliga typer av skatteformulär:

Individuella inkomstskatteformulär: Dessa formulär, till exempel 1040-serien i USA, används av enskilda att redovisa sin inkomst, kräva avdrag och krediter samt beräkna sin skatteskuld.

Skatteformulär för företag: Företag, inklusive enskild firma, partnerskap, företag och egenföretagare, kan behöva lämna in olika formulär för att rapportera sina inkomster, utgifter och skatter. Exempel inkluderar schema C (vinst eller förlust från företag) och formulär 1120 (inkomstdeklaration för amerikanska företag).

Anställningsskatteformulär: Arbetsgivare är skyldiga att rapportera anställdas löner och innehålla och betala ut löneskatter. Blanketter som W-2 (löne- och skattedeklaration) och 941 (Employer's Quarterly Federal Tax Return) används för detta ändamål.

Investerings- och pensionskontoformulär: Dessa formulär används för att rapportera investeringsintäkter, kapitalvinster och förluster, såväl som bidrag och utdelningar från pensionskonton. Exempel inkluderar blankett 1099-DIV (utdelningar och utdelningar) och Formulär 5498 (IRA-bidragsinformation).

Bostads- och gåvoskatteformulär: När en person går bort eller ger betydande gåvor, specifika formulär som Form 706 a> (United States Estate (and Generation-Skipping Transfer) Skattedeklaration) och blankett 709 (United States Gift (och Generation- Skipping Transfer) Skattedeklaration) används för att rapportera och beräkna eventuella tillämpliga fastighets- eller gåvoskatter.

Det är viktigt att notera att skattelagar och skatteformer kan förändras över tiden, så individer och företag bör rådfråga den relevanta skattemyndigheten eller söka professionell skatterådgivning för att säkerställa efterlevnad av de nuvarande kraven.