What is the procedure for reimbursement of overwithheld tax?

The reimbursement procedure involves a withholding agent requesting a refund of the excess amount withheld from a payee's income.

What is the set-off procedure for overwithheld tax?

The set-off procedure allows a withholding agent to offset its liability for tax against the amount of any excess amount withheld from a payee's income.

What is Form 8274 used for?

Form 8274 is used by a third party designee to report information about financial accounts held by U.S. taxpayers or foreign entities in which U.S. taxpayers hold a substantial ownership interest.

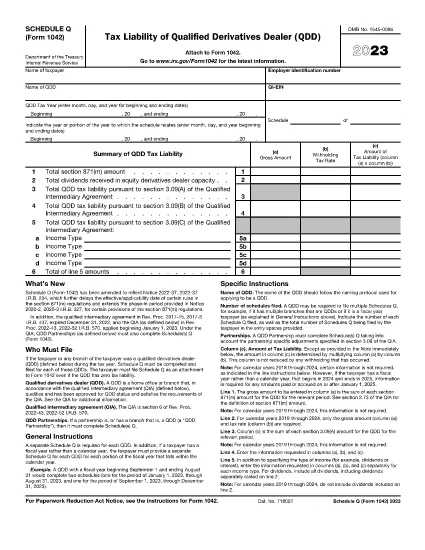

What is the difference between qualified derivatives dealers (QDDs) and qualified intermediaries with chapter 3 and chapter 4 status codes?

A QDD is a foreign financial institution that deals in certain types of derivative financial instruments. A qualified intermediary with chapter 3 and chapter 4 status codes has withholding responsibility for dividend equivalent payments.

What is a Nonparticipating FFI?

A nonparticipating FFI (Foreign Financial Institution) is a financial institution that does not participate in, or is not treated as participating in, the U.S. tax system and is not a deemed-compliant FFI.

What is a Withholding Foreign Partnership?

A withholding foreign partnership is a partnership that is treated as a withholding agent for purposes of chapter 3 or 4 of the Code.

What is Form 1042 used for?

Form 1042 is used to report the amount of withholding that must be paid over to the IRS for certain U.S. source income of foreign persons.

Who is required to file Form 1042?

Withholding agents are required to file Form 1042 to report and pay over to the IRS taxes withheld from certain U.S. source income of foreign persons.

What is the difference between a nonparticipating FFI and a participating FFI?

A participating FFI is a foreign financial institution that agrees to report on behalf of its accounts holders to the IRS. A nonparticipating FFI does not report directly to the IRS.

What is Form 1042-S used for?

Form 1042-S is used to report the amount of income and withholding to the payee.

What is the estimated burden for business taxpayers filing Form 1042?

The estimated burden for business taxpayers filing Form 1042 is approved under OMB control number 1545-0123.

How can I adjust for overwithholding on Form 1042?

Adjustment for Overwithholding

9Overwithholding discovered at a later date

9Overwithholding discovered by March 15 of the following calendar year

9Reimbursement procedure

9Set-off procedure

What is section 1471-1474 of the Internal Revenue Code?

Section 1471-1474 of the Internal Revenue Code requires foreign financial institutions and certain other entities to report information about financial accounts held by U.S. taxpayers or foreign entities in which U.S. taxpayers hold a substantial ownership interest.

What is Section 3. Potential Section 871(m) Transactions on Form 1042?

Section 3.

Reporting of Taxes Paid and Overpayment or Balance Due

8QSL claiming a credit forward

Specific Instructions

5Address

5Chapter 3 and 4 status codes of withholding agent

5Employer identification number (EIN)

Rounding off to whole dollars

Specified federal procurement payment

What is the purpose of Form 1042?

The purpose of Form 1042, Annual Withholding Tax Report for U.S. Source Income of Foreign Persons, is to report and pay over to the IRS taxes withheld from certain U.S. source income of foreign persons.

Sections 1441, 1442, 1446 (for PTPs), and 1471–1474 require withholding agents to report and pay over to the IRS taxes withheld from certain U.S. source income of foreign persons.

What is a Qualified Derivatives Dealer (QDD)?

A Qualified Derivatives Dealer (QDD) is a person who regularly buys or sells one or more substitutable contracts to substantially hedge its own commercial exposure in the markets where such contracts are traded.

How long should tax returns and return information be kept confidential?

Tax returns and return information are confidential, as required by section 6103.