Biểu mẫu thuế liên bang

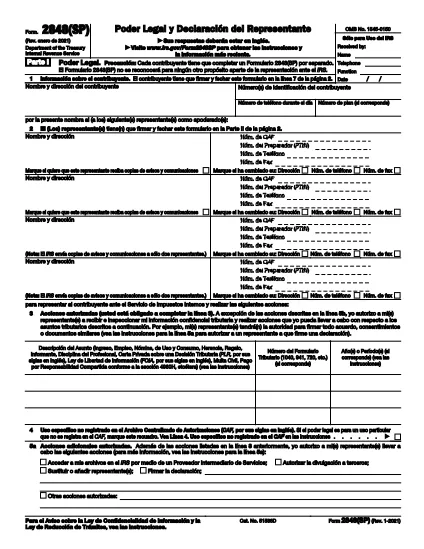

Mẫu 2848 là một trong những biểu mẫu thuế Liên bang là tài liệu dùng để báo cáo và nộp thuế thu nhập liên bang với Sở Thuế vụ (IRS) tại Hoa Kỳ. Những biểu mẫu này được các cá nhân, doanh nghiệp và tổ chức sử dụng để báo cáo thu nhập, các khoản khấu trừ và thông tin liên quan khác cần thiết để tính nghĩa vụ thuế liên bang của họ.

Biểu mẫu thuế liên bang được sử dụng phổ biến nhất là Biểu mẫu 1040, được cá nhân nộp thuế sử dụng để báo cáo thuế thu nhập cá nhân của họ. Các biểu mẫu thường được sử dụng khác bao gồm Biểu mẫu 1065 dành cho quan hệ đối tác, Biểu mẫu 1120 dành cho các công ty và Mẫu 990 dành cho các tổ chức được miễn thuế.

Các biểu mẫu thuế liên bang thường yêu cầu người nộp thuế báo cáo nhiều nguồn thu nhập khác nhau, chẳng hạn như tiền lương, tiền lương và tiền boa, cũng như thu nhập từ đầu tư, tài sản cho thuê và các nguồn khác. Các biểu mẫu này cũng cho phép người nộp thuế yêu cầu các khoản khấu trừ và tín dụng cho các chi phí khác nhau, chẳng hạn như đóng góp từ thiện, lãi suất thế chấp và chi phí chăm sóc sức khỏe.

Điều quan trọng là phải nộp các biểu mẫu thuế liên bang một cách chính xác và đúng hạn, vì nếu không làm như vậy có thể bị IRS phạt và tính lãi.