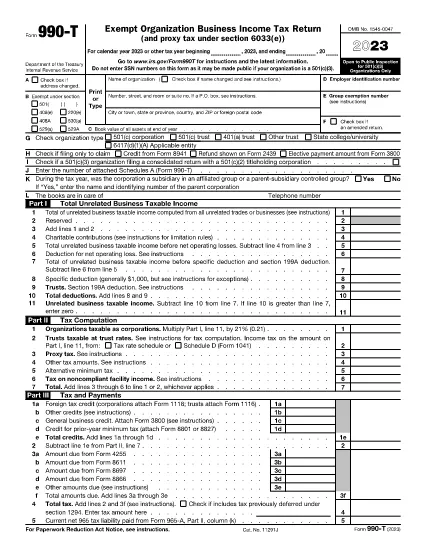

Biểu mẫu của Sở Thuế vụ (IRS)

Mẫu 990-T là một trong những biểu mẫu thuế chính thức được sử dụng ở Hoa Kỳ để báo cáo thu nhập, yêu cầu khấu trừ và tín dụng, tính nghĩa vụ thuế và thực hiện các nghĩa vụ khác liên quan đến thuế. IRS là cơ quan liên bang chịu trách nhiệm quản lý và thực thi luật thu nhập nội bộ tại Hoa Kỳ.

Dưới đây là một số ví dụ về các biểu mẫu của Sở Thuế Vụ:

Mẫu 1040: Đây là mẫu khai thuế thu nhập cá nhân chính được hầu hết người nộp thuế sử dụng. Nó được sử dụng để báo cáo các loại thu nhập khác nhau, yêu cầu khấu trừ và tín dụng, tính toán nghĩa vụ thuế và xác định xem người nộp thuế có nợ thuế bổ sung hay có quyền được hoàn lại tiền hay không.

Biểu mẫu 1099: Có nhiều biến thể khác nhau của Biểu mẫu 1099, chẳng hạn như 1099-MISC, 1099-INT, 1099-DIV, v.v. Những biểu mẫu này được sử dụng để báo cáo thu nhập mà các cá nhân hoặc doanh nghiệp nhận được từ nhiều nguồn khác nhau ngoài việc làm, chẳng hạn như tự kinh doanh thu nhập, thu nhập từ lãi, thu nhập từ cổ tức và thu nhập cho thuê.

Mẫu W-2: Biểu mẫu này được người sử dụng lao động sử dụng để báo cáo tiền lương trả cho nhân viên và các khoản thuế bị giữ lại từ tiền lương của họ. Nhân viên sử dụng thông tin trên Mẫu W-2 để hoàn thành tờ khai thuế cá nhân của họ.

Mẫu 941: Người sử dụng lao động sử dụng biểu mẫu này để báo cáo thuế lao động, bao gồm thuế thu nhập liên bang bị khấu trừ, thuế An sinh xã hội và thuế Medicare cho nhân viên của họ.

Biểu mẫu 1065: Biểu mẫu này được các đối tác sử dụng để báo cáo thu nhập, các khoản khấu trừ và nghĩa vụ thuế của họ. Bản thân các công ty hợp danh không phải nộp thuế thu nhập; thay vào đó, các đối tác báo cáo phần thu nhập của đối tác trên tờ khai thuế cá nhân của họ.

Mẫu 1120: Đây là mẫu tờ khai thuế thu nhập doanh nghiệp được các công ty C sử dụng để báo cáo thu nhập của họ, các khoản khấu trừ và nghĩa vụ thuế.

Biểu mẫu 990: Biểu mẫu này được các tổ chức được miễn thuế, chẳng hạn như tổ chức phi lợi nhuận và tổ chức từ thiện, sử dụng để báo cáo thông tin tài chính, hoạt động và tuân thủ pháp luật về thuế.

Biểu mẫu 8862: Biểu mẫu này được sử dụng bởi những người đóng thuế trước đây đã yêu cầu Tín dụng Thuế Thu nhập kiếm được (EITC) nhưng đã không được phép và bây giờ muốn yêu cầu lại.

Đây chỉ là một vài ví dụ về nhiều biểu mẫu IRS tồn tại để thực hiện các nghĩa vụ khác nhau liên quan đến thuế. Các biểu mẫu cụ thể cần thiết cho một cá nhân hoặc doanh nghiệp tùy thuộc vào hoàn cảnh riêng, nguồn thu nhập và các khoản khấu trừ của họ. Bạn nên tham khảo trang web chính thức của Sở Thuế Vụ (www.irs.gov) hoặc tìm kiếm lời khuyên về thuế chuyên nghiệp để có được thông tin chính xác và cập nhật về IRS cụ thể các biểu mẫu liên quan đến tình hình thuế của bạn.