세금 양식

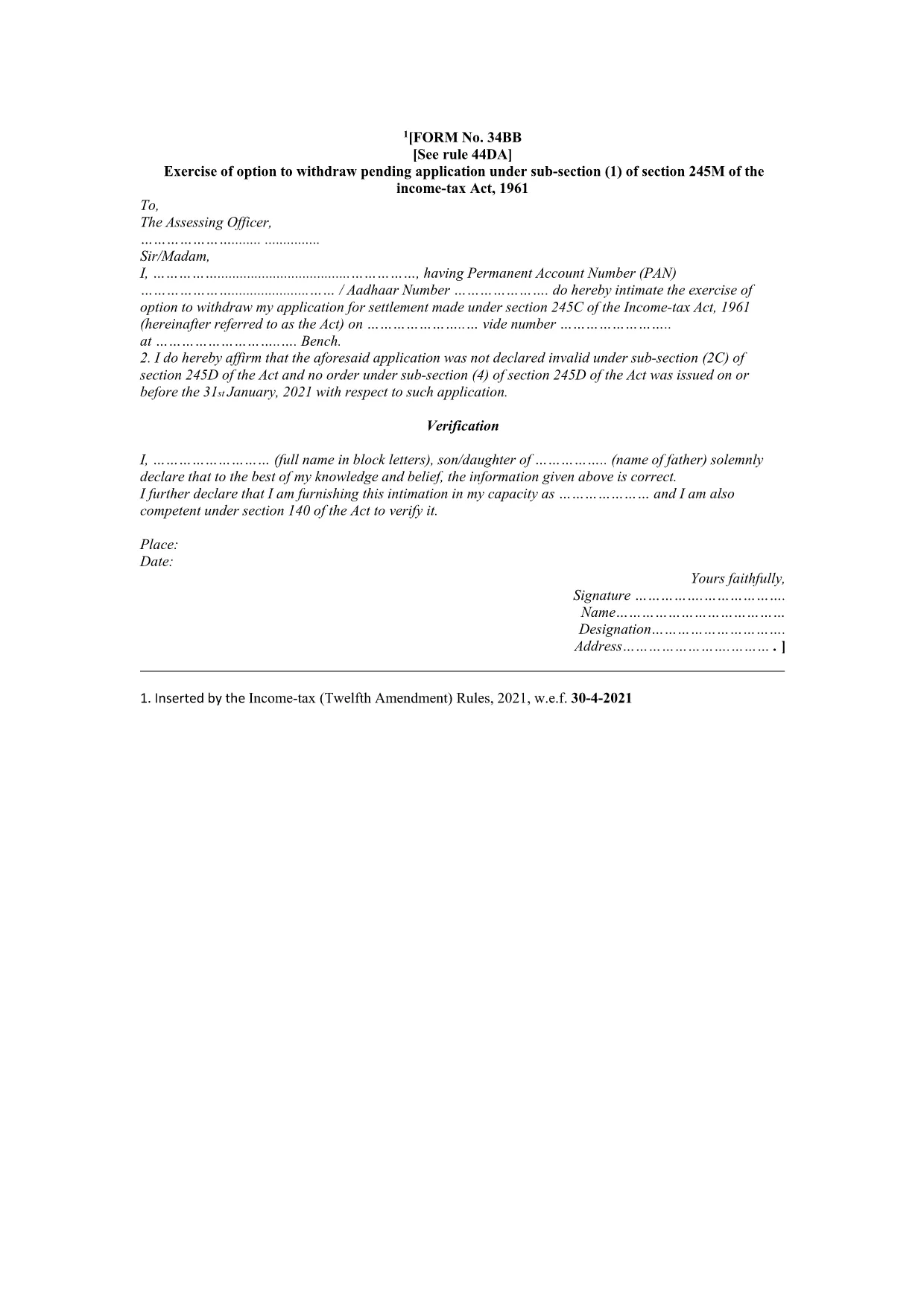

모양 34BB는 관련 세무 당국에 소득, 공제 및 납세 의무를 신고하는 데 사용되는 문서인 세금 양식 중 하나입니다. 이 양식은 세금 신고 절차의 필수적인 부분이며 개인과 기업이 세법을 준수하고 납세 의무를 정확하게 계산하는 데 사용됩니다.

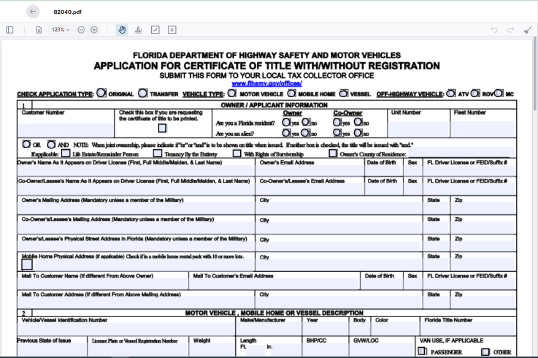

필요한 특정 세금 양식은 개인의 납세자 신분, 소득원, 국가의 세법 등의 요인에 따라 달라질 수 있습니다. 그러나 다음은 몇 가지 일반적인 유형의 세금 양식입니다.

개인 소득세 양식: 미국의 1040 시리즈와 같은 양식이 사용됩니다. 개인이 소득을 신고하고, 공제 및 세액공제를 청구하고, 납세 의무를 계산할 수 있습니다.

사업세 양식: 개인 사업자, 파트너십, 법인, 자영업자를 포함한 기업은 소득, 비용 및 납부해야 할 세금을 신고하기 위해 다양한 양식을 제출해야 할 수 있습니다. 예를 들면 일정 C(사업 이익 또는 손실) 및 양식 1120(미국 법인 소득세 신고서)이 있습니다.

고용세 양식: 고용주는 직원 임금을 신고하고 급여세를 원천징수 및 납부해야 합니다. W-2(임금 및 세금 명세서) 및 941(고용주의 분기별 연방 세금 신고서)과 같은 양식이 이러한 목적으로 사용됩니다.

투자 및 퇴직 계좌 양식: 이 양식은 투자 소득, 자본 이득, 손실은 물론 퇴직 계좌의 기부금과 분배금을 보고하는 데 사용됩니다. 예를 들면 양식 1099-DIV(배당금 및 분배금) 및 양식 5498(IRA 기부 정보).

재산 및 증여세 양식: 개인이 사망하거나 상당한 증여를 한 경우 Form 706(미국 유산(및 세대 생략 양도) 세금 신고) 및 Form 709(미국 증여(및 세대- Skipping Transfer) Tax Return)은 해당 유산세 또는 증여세를 보고하고 계산하는 데 사용됩니다.

세법과 양식은 시간이 지남에 따라 변경될 수 있다는 점을 유념하는 것이 중요합니다. 따라서 개인과 기업은 관련 세무 당국에 문의하거나 전문 세무 조언을 구하여 현재 요구 사항을 준수해야 합니다.