Formularios de impuesto

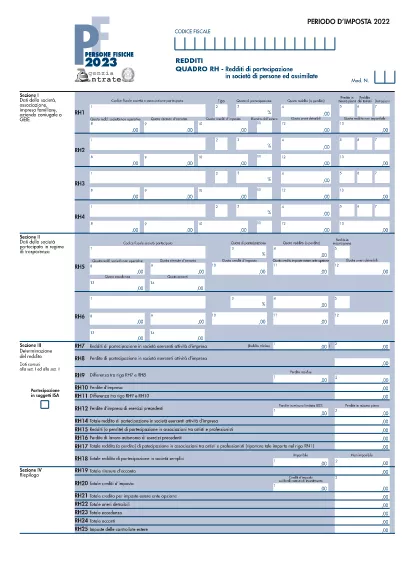

Formulario Redditi PF1 2023 es uno de los formularios de impuestos que son documentos utilizados para informar ingresos, deducciones y obligaciones tributarias a la autoridad tributaria correspondiente. Estos formularios son una parte esencial del proceso de presentación de impuestos y se utilizan para garantizar que las personas y las empresas cumplan con las leyes tributarias y calculen con precisión sus obligaciones tributarias.

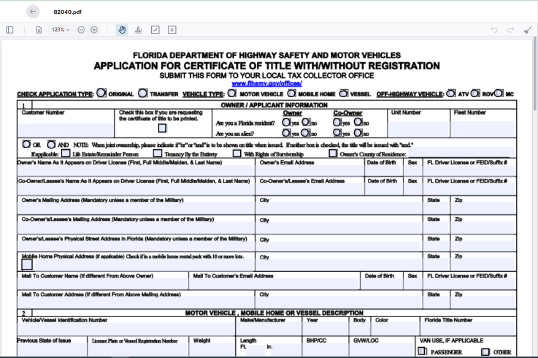

Los formularios de impuestos específicos requeridos pueden variar según factores como el estado civil para efectos de la declaración, las fuentes de ingresos y las leyes tributarias del país. Sin embargo, aquí hay algunos tipos comunes de formularios de impuestos:

Formularios de impuesto sobre la renta individual: estos formularios, como la serie 1040 en los Estados Unidos, se utilizan por individuos para declarar sus ingresos, reclamar deducciones y créditos, y calcular su obligación tributaria.

Formularios de impuestos comerciales: las empresas, incluidas las empresas unipersonales, las sociedades, las corporaciones y los trabajadores autónomos, pueden tener que presentar varios formularios para declarar sus ingresos, gastos e impuestos adeudados. Los ejemplos incluyen el Anexo C (Ganancias o pérdidas de negocios) y el Formulario 1120 (Declaración de impuestos sobre la renta de corporaciones de EE. UU.).

Formularios de impuestos sobre el empleo: los empleadores deben declarar los salarios de los empleados y retener y remitir los impuestos sobre la nómina. Para este propósito se utilizan formularios como W-2 (Declaración de salarios e impuestos) y 941 (Declaración de impuestos federales trimestral del empleador).

Formularios de cuentas de inversión y jubilación: estos formularios se utilizan para informar ingresos por inversiones, ganancias y pérdidas de capital, así como contribuciones y distribuciones de cuentas de jubilación. Los ejemplos incluyen el formulario 1099-DIV (dividendos y distribuciones) y Formulario 5498 (Información de contribución a IRA).

Formularios de impuestos sobre sucesiones y donaciones: cuando una persona fallece o hace donaciones importantes, se pueden utilizar formularios específicos como el formulario 706 (Declaración de impuestos sobre sucesiones (y transferencias con salto generacional) de los Estados Unidos) y Formulario 709 (Donación (y transferencia generacional) de los Estados Unidos Omisión de transferencia) Declaración de impuestos) se utilizan para informar y calcular cualquier impuesto aplicable sobre sucesiones o donaciones.

Es importante tener en cuenta que las leyes y formularios tributarios pueden cambiar con el tiempo, por lo que las personas y las empresas deben consultar a la autoridad tributaria correspondiente o buscar asesoramiento tributario profesional para garantizar el cumplimiento de los requisitos actuales.